Relacje inwestorskie

Space Boat Studios S.A. z siedzibą w Łodzi 93-035 przy ul. Wólczańskiej 241, wpisana do Rejestru Przedsiębiorców Krajowego Rejestru Sądowego przez Sąd Rejonowy dla Łodzi – Śródmieścia w Łodzi, XX Wydział Gospodarczy Krajowego Rejestru Sądowego pod nr KRS 0000901451, NIP 7252077081, REGON 101802224 o kapitale zakładowym w wysokości 106.250,00 zł w pełni opłaconym.

Działalność Spółki

Space Boat Studios S.A., wcześniej spółka z o.o., prowadzi działalność związaną z produkcją i wydawnictwem gier komputerowych od 2014 roku na terenie całego świata za pośrednictwem cyfrowych form dystrybucji.

Strategia studia zakłada zarówno wyszukiwanie nisz rynkowych do pozyskania nowych klientów jak i proponowanie autorskich produkcji wpisujących się w panujące trendy, w tym produkcje do rozgrywki sieciowej. Wszystkie gry Space Boat Studios S.A. tworzone są w zakresie programistycznym oraz modelowania 3D bez udziału pośredników i podwykonawców lub na zlecenie z przekazaniem wszelkich praw autorskich, dzięki czemu spółka pozostaje w posiadaniu kompletu elementów edytowalnych niezbędnych do tworzenia kontynuacji serii gier jak i nowych IP na bazie wcześniej stworzonego kodu.

W średniej i długiej perspektywie oznacza to stopniowe zwiększanie rocznej ilości premier coraz bardziej wymagających tytułów bez zwiększania budżetu produkcji. W zakresie utrzymywania procesu tworzenia średnio budżetowych gier, Spółka posiada wypracowane metody cyklicznych testów produkowanych programów, cyklicznego badania rynku pod względem zainteresowania proponowanymi produkcjami jak i strategię reklamowania wprowadzanych gier do obrotu za pośrednictwem platform cyfrowych.

Obecnie głównymi platformami dystrybucji Spółki jest Steam, Humble Store, Fanatical i GMG czyli portale posiadające wspólnie większość rynku dystrybucji gier. W niedalekim czasie Spółka planuje również wejście z ofertą do Epic Store oraz Microsoft Store, co naturalnie pociągnie za sobą rozwój w kierunku przygotowania produkcji pod samodzielną sprzedaż na konsole.

W 2018 roku, po udanej premierze gry Out of Reach i zdobyciu nagrody Digital Dragons Indie Showcase Community Award, Space Boat Studios dołączyła do grupy kapitałowej PlayWay S.A., wiodącego producenta i wydawcy gier komputerowych w Polsce, notowanego na GPW, tym samym stając się pierwszą spółką z Grupy produkującą gry sieciowe przeznaczone do rozgrywki wieloosobowej.

W 2021 r. spółka została przekształcona w spółkę akcyjną SPACE BOAT STUDIOS S.A..

Władze Spółki

Paweł Dąbrowski – Członek Zarządu, główny programista

Andrzej Wojciech Herczyński – Członek Zarządu, główny grafik

Adam Kamil Yousif – Członek Zarządu, główny programista

Eliza Maria Yousif – Przewodniczący Rady Nadzorczej

Anna Katarzyna Dąbrowska – Członek Rady Nadzorczej

Monika Nawrocka-Herczyńska – Członek Rady Nadzorczej

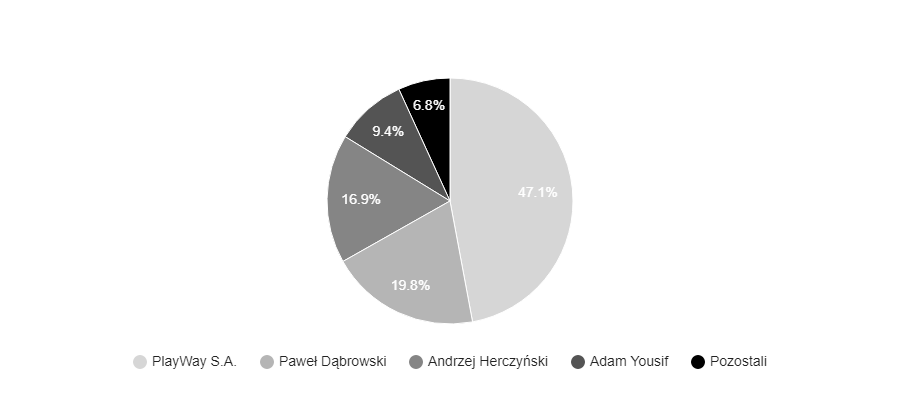

Akcjonariat

Wyszczególnienie akcjonariuszy posiadających co najmniej 5% udziału w kapitale zakładowym oraz w głosach na walnym zgromadzeniu na dzień sporządzenia sprawozdania.

Akcjonariusz

Liczba Akcji

% liczby akcji

Liczba głosów

% liczby głosów

PlayWay S.A.

500.000

47,06%

500.000

47,06%

Paweł Dąbrowski

210.000

19,76%

210.000

19,76%

Andrzej Herczyński

180.000

16,94%

180.000

16,94%

Adam Yousif

100.000

9.41%

100.000

9.41%

Pozostali

72.500

6,83%

72.500

6,83%

Struktura własnościowa Emitenta (udział w kapitale zakładowym i głosach na WZ)

Strategia rozwoju

Przyjęta przez Spółkę strategia rozwoju zakłada równoległe prace nad produkcjami najlepiej przyjętymi przez społeczność graczy na platformach cyfrowej dystrybucji i tworzenie nowych zapowiedzi gier w celu zbadania ich potencjału

na rynku. Do wymienionych prac spółka korzysta z pełnego zakresu dostępnych narzędzi marketingowych takich jak platformy crowdfundingowe Kickstarter i Indiegogo; reklamy Google Ads na Youtube oraz Facebook; zapowiedzi,

uczestnictwo w festiwalach, wersje demo i Early Access na platformie Steam; promocje sezonowe na platformach Fanatical, GMG, Humble Bundle.

Najlepiej przyjęte gry zostają wzbogacone o darmowe i płatne dodatki celem poszerzenia społeczności wokół produkcji, dodatkowo stałemu rozwojowi podlega gałąź konsolowa spółki i rozwijanie możliwości samodzielnej produkcji wersji na Nintendo Switch czy Xbox, a w przyszłości współpraca związana z portowaniem gier zewnętrznych producentów.

Spółka w głównej mierze stawia na samodzielną produkcję modeli i kodu lub zlecanie z przekazaniem do nich pełnych praw. Dzięki temu z miesiąca na miesiąc rozwijana jest baza gotowych i sprawdzonych elementów składowych gier, które w przyszłości posłużą do coraz bardziej skomplikowanych produkcji bez konieczności zwiększania budżetu.

Twórcami spółki są osoby bezpośrednio zaangażowane w produkcje gier umożliwiających rozgrywki wieloosobowe za pośrednictwem internetu. Tego typu gry multiplayerowe uchodzą za jedne z najtrudniejszych do stworzenia, a tym samym stanowiące mały procent ogółu gier na rynku, przy bardzo szybko rosnącym popycie. Spółka ma zamiast kontynuować produkcję tego typu gier korzystając z doświadczenia z pierwszych, stale wspieranych produkcji od 2014 roku.

Dalszy rozwój zespołów deweloperskich

Spółka planuje konsekwentnie nawiązywać współpracę z nowymi oraz rozbudowywać obecne zespoły deweloperskie. W planach rozwoju zespołu jest również akwizycja projektów oraz całych zespołów developerskich. Spółka zamierza również inwestować środki w inne podmioty z branży gier.

Struktura przychodów

Struktura rodzajowa przychodów netto ze sprzedaży Emitenta w latach 2018-2020:

Wyszczególnienie

2018

2019

2020

Przychody produkcja gier własnych

203 914.05

212 996.28

190 883.31

Przychody pozostałe

4.25

5.39

4 787.14

Zmiana stanu produktów (zwiększenie – wartość dodatnia, zmniejszenie – wartość ujemna)

269 240.68

314 641.85

103 858.73

Przychody netto ze sprzedaży i zrównanie z nimi

482 236.96

518 555.90

294 742.04

Wyniki finansowe

Wyszczególnienie

2018

2019

2020

Przychody netto ze sprzedaży

482 236.96

518 555.90

294 742.04

Zysk ze sprzedaży

55 210.09

141 092.31

-296 361.94

Amortyzacja

3 366.69

2 050.81

0.00

EBIT

55 209.34

141 093.42

-302 150.20

Zysk netto

48 682.12

110 463.91

-297 394.41

Aktywa trwałe

2 050.81

0.00

0.00

Aktywa obrotowe

786 556.63

935 083.85

1 857 059.65

Zapasy

268 987.90

583 275.21

687 555.06

Należności krótkoterminowe

110 006.99

119 428.79

150 777.76

Środki pieniężne

404 545.38

229 144.06

940 657.16

Kapitał własny

763 074.61

873 538.52

1 826 144.11

Zobowiązania i rezerwy

25 532.83

61 545.33

30 915.54

Zobowiązania krótkoterminowe

25 511.18

61 545.33

30 915.54

Suma biznesowa

788 607.44

935 083.85

1 857 059.65

Otoczenie rynkowe

Światowy rynek gier wideo

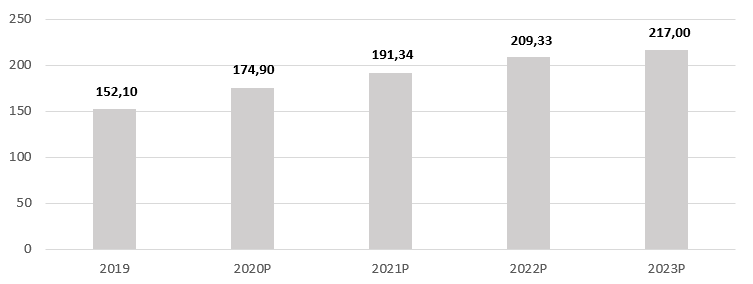

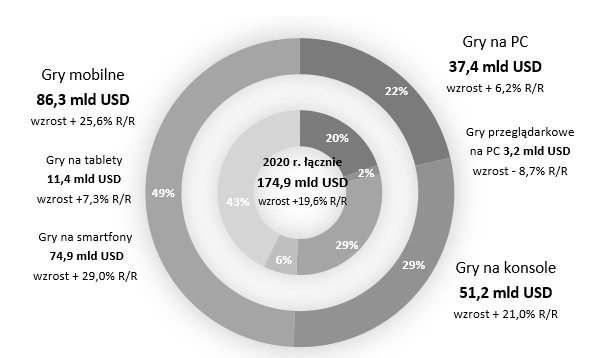

Według analityków firmy badawczej Newzoo, światowy rynek gier w 2020 r. wygeneruje przychody w wysokości 174,9 mld USD, co oznacza wzrost sektora na poziomie 19,6% rok do roku. Dla porównania przychody w 2019 r. były równe 152,1 mld USD, tym samym wskazując wzrost wartości rynku o 22,8 mld USD. Szacuje się, iż przychody branży gier w 2023 r. przekroczą 217 mld USD przy skumulowanym rocznym wskaźniku wzrostu (compound annual growth rate, CAGR) 2018–2023 na poziomie 9,4%. Dwoma istotnymi czynnikami wpływającymi pozytywnie na sektor gamingowy są pandemia COVID-19, zwiększająca zainteresowanie grami wśród ludzi zmuszonych do pozostania w domu oraz wprowadzenie na rynek konsoli nowej generacji, co przyspiesza rozwój branży.

Wartość światowego rynku gier wideo w roku 2019 i prognoza na lata 2020-2023 (w mld USD)

P – prognoza

Źródło: Global Games Market Report, Newzoo, 2020 oraz raport “Kondycja Polskiej Branży Gier 2020”

Pod względem przychodów wszystkie segmenty gier odnotowały wzrost w tle światowej pandemii COVID-19, jednakże to gry mobilne wiodły prym w owym segmencie. Prognozy wskazują, że gry mobilne w 2020 r. wygenerują przychody w wysokości 86,3 miliarda dolarów, co oznacza wzrost o 25,6 % r/r. Jest to również segment, który zajmuje pierwsze miejsce pod względem wielkości przychodów wśród aplikacji. Specjaliści Newzoo wskazują kilka ważnych argumentów przemawiających za tym, iż gry mobilne będą rozwijać się zdecydowanie szybciej niż gry na PC czy konsole. Przede wszystkim gry mobilne mają najniższą barierę wejścia spośród wszystkich segmentów, ponad 40% światowej populacji posiada smartfony, wiele produktów mobilnych jest dostępnych za darmo, a sam proces opracowywania urządzeń mobilnych jest mniej złożony. Jak podaje amerykańska agencja badawcza eMarketer, w samych Stanach Zjednoczonych w 2016 r. aż 180,4 mln osób (70% procent posiadaczy urządzeń mobilnych i 56% populacji kraju), grało w gry na telefonach. Liczba ta może wzrosnąć do 213 mln w 2020 r. [1]

Drugim co do wielkości segmentem są konsole, których udział w rynku na przestrzeni kolejnych trzech lat utrzymywać się będzie na zbliżonym poziomie ok. 30%. Szacowana wartość segmentu w 2020 r. wynosić będzie 51,2 mld USD z ponad 729 milionami graczy, a szacunkowa wartość wskaźnika CAGR w latach 2019-2022 wynieść ma 9,7%. Fizyczna dystrybucja, masowa współpraca między firmami i certyfikacja to główne elementy tworzenia gier konsolowych, co może jednak skutkować opóźnieniami w przyszłości lub zmniejszeniem zakresu gier i okrojeniem funkcji, które trafią do kanałów dystrybucji, a wszystko to z powodu COVID-19. Maleć będzie natomiast udział gier komputerowych w przychodach rynku, który w latach 2018-2023 ma spaść z poziomu 22% do 19%, a mimo to prognozowany CAGR w tym okresie wynosi 4,8%. W 2020 r. światowy rynek gier na PC, napędzany przez 1,3 miliarda graczy wzrośnie w sumie do 37,4 mld USD. Zmniejszał się będzie także udział gier przeglądarkowych w rynku gier wideo z poziomu 3% w 2018 r. do 1% w 2023 r. Ma to swoje odzwierciedlenie w szacowanym poziomie wskaźnika CAGR, który we wspomnianych latach wyniesie ok. -17,0% [2].

Estymacja przychodowa dla światowego rynku gier na rok 2020 w podziale na poszczególne platformy (w mld USD i %)

Źródło: Global Games Market Report, Newzoo, 2020 oraz raport “Kondycja Polskiej Branży Gier 2020”

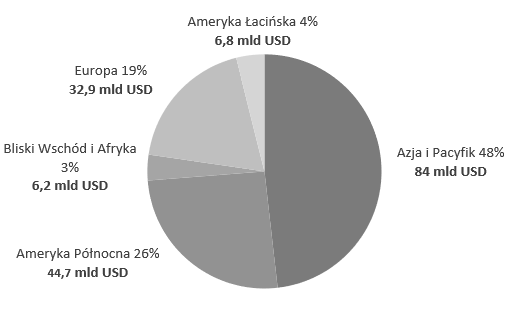

Pod względem geograficznym w 2020 r., najbardziej dochodowym regionem dla branży gier wideo będzie obszar Azji i Pacyfiku, który wygeneruje 84,3 mld USD, czyli 48 % całkowitego światowego przychodu z gier. Na drugim miejscu znalazła się Ameryka Północna (26%), na trzecim Europa (19%), na czwartym Ameryka Łacińska (4%), a na piątym miejscu Bliski Wschód i Afryka (3%). W najbliższych trzech latach najszybciej rozwijającym się regionem świata pod względem przychodów z gier będą Indie i kraje Azji Południowo-Wschodniej. Sam rynek Chin oraz Stanów Zjednoczonych w 2020 r. odpowiadał będzie za 49% wszystkich wydatków konsumenckich na gry na całym globie.

Udział poszczególnych regionów świata w strukturze rynku gier wideo w 2020 r.

Źródło: Global Games Market Report, Newzoo, 2020 oraz raport “Kondycja Polskiej Branży Gier 2020”

Według szacunków firmy Newzoo w 2020 r. największym rynkiem gier na świecie będą Chiny, gdzie wartość rynku wyniesie 44,00 mld USD. Nieco mniejsze przychody, w wysokości 41,3 mld USD wygenerują Stany Zjednoczone [3]. Na trzecim miejscu pod względem rozmiaru rynku, prognozy przewidują Japonię z kwotą oscylującą wokół 18,68 mld USD. Największym rynkiem gamingowym w Europie według szacunków na rok 2020, będą Niemcy z wartością 5,965 mld USD. Region Europy Wschodniej, w który wliczany jest również rynek polski, osiągnął w 2018 r. przychody na poziomie 3,9 mld USD przy rocznej stopie wzrostu wynoszącej +9,1%. Rósł on niemalże dwukrotnie szybciej niż dojrzały rynek gamingowy Europy Zachodniej. W Europie Wschodniej Rosja odpowiadała za 1,65 mld USD, zaś Polska za 579 mln USD ze wzrostem rok do roku na poziomie godnych uznania 11%. Według Newzoo w 2019 r. wartość polskiego rynku gier przekroczyła 596 mln USD, zaś prognoza sporządzona przez autorów raportu Kondycja Polskiej Branży Gier 2017 z Polish Gamers Observatory na rok 2019 była zbliżona do wyliczeń Newzoo i wyniosła 2,23 mld PLN, czyli 586 mln USD.

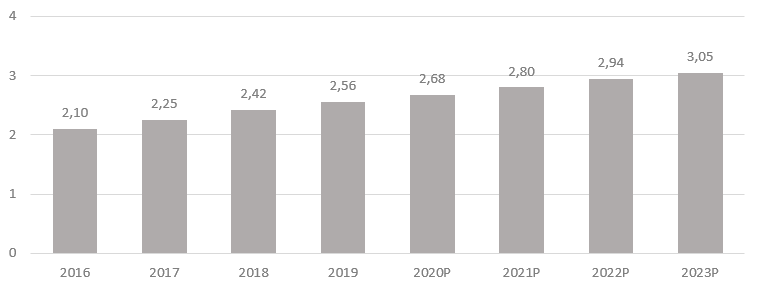

Liczba aktywnych graczy gier wideo na świecie w latach 2016-2019 oraz szacunkowa liczba w latach 2020-2023 (w mld)

P – prognoza

Źródło: Global Games Market Report, Newzoo, 2020 oraz raport “Kondycja Polskiej Branży Gier 2020”

Jak podaje firma Newzoo do końca 2020 r. na świecie będzie około 2,68 miliarda aktywnych graczy, z czego najwięcej z nich pochodzić będzie z regionu Azji i Pacyfiku, bo 54% (1,447 mld), Europy 386 mln oraz z Afryki i Bliskiego Wschodu (377 mln) co stanowi odpowiednio po ok. 18% populacji graczy. Podobne szacunki przedstawili analitycy z portalu statista.com, według których do 2021 r. liczba graczy na świecie wzrośnie do 2,67 mld, co oznacza, że w latach 2014-2021 ich liczba wzrastać będzie średnio o 7,3% r/r. Jednakże należy mieć na uwadze, że powiększenie się liczby nowych graczy lub reaktywacja dawno niegrających użytkowników, spowodowane pandemią COVID-19, mogą nie być kontynuowane na tym samym poziomie po powrocie do zwykłego trybu funkcjonowania przez okazjonalnych graczy lub znacznym pogorszeniu osobistej sytuacji ekonomicznej graczy w krajach biedniejszych bądź rozwijających się.

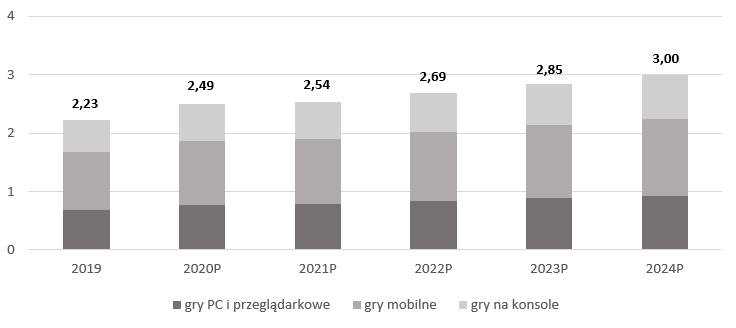

Polski rynek gier wideo

Według danych zawartych w raporcie Polish Gamers Observatory wartość polskiego rynku gier pod koniec 2019 r. wyniosła 2,23 mld PLN. W roku 2020 prognozowany jest wzrost do poziomu około 2,49 mld PLN (656 mln USD). Polski rynek gier wideo rozwija się w dobrym tempie i przynosi znaczne profity studiom deweloperskim, niemniej jednak udział polskiego rynku gier w rynku światowym, biorąc pod uwagę osiągane przychody w 2019 r., stanowił 0,4%, a w 2020 r. odsetek ten prawdopodobnie zmaleje do około 0,38%. Według prognozy ww. raportu szacuje się, iż do 2023 r. wartość osiąganych przychodów polskiego rynku gier wzrośnie do 3 mld PLN.

Wartość polskiego rynku gier dla przychodów od konsumentów w roku 2019 i prognoza na lata 2020-2024 (w mld PLN)

P – prognoza

Źródło: Raport „Kondycja polskiej branży gier”, 2020

W 2020 r. największy udział w przychodach polskiego rynku gier będą miały gry mobilne, które przekroczą 1 mld PLN, notując wzrost rok do roku na poziomie 12%. Ich obecny udział w stosunku do innych rodzajów gier na rynku polskim to aż 44%, który według prognoz ma wzrosnąć do 53% w 2024 r. Drugim istotnym segmentem pod względem przychodów będą gry dostępne na komputerach osobistych, zarówno wersje pudełkowe, cyfrowe, jak i przeglądarkowe, z wynikiem 770 mln PLN. Warto zwrócić uwagę, iż duży udział gier przeglądarkowych w rynku zostanie przejęty przez gry mobilne. Spadek udziałów na rzecz smartfonów wyniesie około 13%. Gry na konsole utrzymają swój stały udział w rynku na poziomie 25% i w roku 2020 ich wartość wyniesie 620 mln PLN.

Patrząc pod kątem platform do grania w Polsce, niezmiennie od 2016 r. najpopularniejszą platformą są urządzenia mobilne takie jak smartfony czy tablety. W 2020 r. aż 50% graczy deklarowało smartfony jako jedno ze źródeł gamingowej rozrywki. Na drugim miejscu znalazły się ex aequo gry na komputery PC i laptopy oraz gry w mediach społecznościowych – po 31%. Kolejne miejsca zajmują gry na przeglądarkach komputerów PC (24%) oraz gry na konsole (22%).

Najpopularniejszą platformą zakupową, wśród graczy PC, pozostaje Steam (38%). Na jej popularność wpływa długi staż na polskim rynku oraz liczne promocje, z których Polacy chętnie korzystają. Origin z 13% wskazań respondentów uplasował się na drugim miejscu. Niewiele mniej popularne są serwisy aukcyjne, takie jak Allegro, eBay czy OLX (12%). Microsoft Store oraz Epic Game Store uzyskały 6% wskazań respondentów. Dużo mniejszą popularnością cieszą się rodzime platformy do handlu elektronicznymi wersjami gier – takie jak G2A, Uplay i Kinguina. Badania wskazują także, że aż 57% respondentów pobiera darmowe gry z Internetu. Co więcej, tradycyjna dystrybucja gier nadal ma więcej fanów, bo 46%, gdzie dystrybucja cyfrowa to 40%.

Źródła:

[1] Raport „Kondycja polskiej branży gier” 2020

[2] Global Games Market Report, Newzoo, 2019

[3] Global Games Market Report, Newzoo, 2020

Statut Spółki

Kontakt dla Inwestorów